ZAIPA BLOG

ザイパブログ

頑張る会社をもっと強くする!節税ブログ

◆ 中小企業では、兄弟会社が多い。

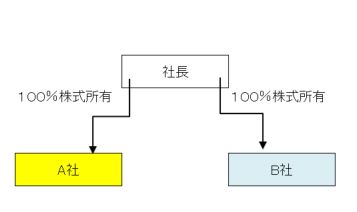

中小企業において、グループ会社を持つケースは多いと思います。社長が100%株主である会社が複数あるケースを考えてみましょう。下記のようなイメージです。

このような、社長(とその親族も含む)が完全支配している会社の間で、例えば土地の売買をしたとします。A社の土地をB社に売却して移しても、社長が間接的に所有している状況は変わりません。A社にあろうが、B社にあろうが社長としてはどちらでもよい状態です。

このときに、土地に含み損があれば、売却してその含み損を、現実の売却損とすれば節税につながります。でも外部の第三者に売ってしますと売却損は立つけど、土地はなくなってします。それでは節税になってもうま味が乏しい。土地は値上がりするかもしれないし、手元にはおいておきたい・・・というジレンマを社長は抱えます。

このとき、兄弟会社であるB社へ売却すれば、売却損は立つし、土地も自分の会社が持っているわけだから、手元に置いておける。いやー、この節税イイよね。

・・・と考える人がいたかどうかはさておき、実はこの節税スキームは平成22年に封じ込められています。現在打では、この兄弟会社間で帳簿価格1000万円以上の不動産を売却する場合の売却損は、税金計算上なかったものとされます。帳簿価格5000万円、時価3000万円の土地を兄弟会社間で売却しても▲2000万円の売却損はなかったものとされます。

逆にいえば、帳簿価格1000万円未満の土地であれば、売却損は認められます。ただ、きわめて小さい土地であり、それを積極的に行うことはないでしょうし、含み損も大きくないケースが多いので認めらているのでしょう。わざわざ登記コストや不動産取得税を支払ってまで実行する金額ではないのでしょうね。

たまに、兄弟会社間での資産移動による含み損実現のご相談を受けることがありますが、現在は無理ですとの回答になってしまいます。すみません・・・。ただし、100%株式を保有している会社でなければ、この適用は受けません。A社、B社どちらかの株式の1%でも、第三者(親族以外)に持たせれば売却損は実現できるといえます。

まあ、そこまでやる人がいるかどうかはさておき、理論上は実現できますのでメモとして書いておきますね。ちなみに売却益がでるケースの場合は、売却益はなかったものとされます。売却損だけ封じ込められているわけではないので念のため。税法は、整合性は取っているのです。意外とイイやつですね(笑)

RECOMMEND

このブログの他の記事

-

-

2021/12/28

-

-

2021/11/07

-

-

2021/10/29

BLOG

NEW POST

-

贈与税から逃げ切れる?相続・贈与の一体課税とは。

税務チームブログ

2021/12/28

-

110万円をちょこっと超えた贈与で、贈与税申告を敢えて選択した方がいい?それってどういうこと。

税務チームブログ

2021/11/15

-

インボイス事業者の公表サイトがOPEN

税務チームブログ

2021/11/07

ARCHIVE