ZAIPA BLOG

ザイパブログ

頑張る会社をもっと強くする!節税ブログ

◆賃料のうち、オフィス分を経費にする

創業間もない時期には、代表者の自宅で業務を行う、いわゆる自宅兼オフィスのスタイルで仕事をしているケースも珍しくありません。社長1人だけで運営しているの会社が該当すると思います。

このような場合は、実際に会社の業務に使用しているスペース分の賃借料を、会社に負担させることができます。会社負担分が経費になります。(賃貸借契約が社長個人で結んでいる場合です)

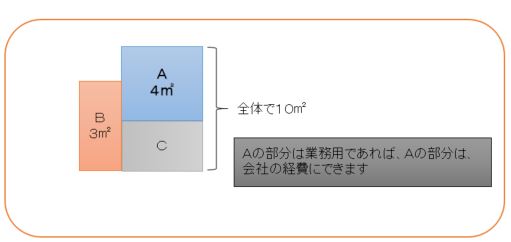

床面積で按分等の、合理的な計算方法で算出した金額であれば、会社の経費とすることができます。 例えば、下図のようなケースであれば、全体家賃を10万円とすれば、10万円×4㎡÷10㎡=4万円を会社の経費とすることができます。(家賃×業務使用分面積÷全体床面積)

合理的な按分方法である必要があります。家の全体をオフィスとして賃料全額を会社の経費とするのは無理があります(しちゃダメですよ)。理想的なのは、明らかに仕事をする部屋が分離していることですね。要は仕事部屋と呼べるスペースが特定できると、税務調査での問題も生じないでしょう。そうでない場合は何らかの合理的な基準が必要になります。

◆注意する点もあります。

・賃貸物件の場合は、もとの借主である代表者への課税は生じませんが、自己所有の物件の場合には、減価償却費を超過する賃料収入については、所得税・住民税の課税の対象となります。もちろん確定申告の必要があります。

・自己所有物件で、住宅借入金等特別控除の適用を受けている場合には、業務使用部分が10%超になると、特別控除額が減少することがありますので、慎重な適用をお願いします。

・水道光熱費についても同様の水準で按分してOkですが、ガス・水道代の按分割合はかなり低くなると思われます。ガス・水道を業務で使うケースは少ないからです。自宅兼務ですと、大半がお風呂代・料理用ですしね・・・。仕事として使う部分はゼロと考えても良いと思います。(トイレもコーヒー飲むのも、仕事じゃなくても家にいれば使うでしょ?)

RECOMMEND

このブログの他の記事

-

-

2021/12/28

-

-

2021/11/07

-

-

2021/10/29

BLOG

NEW POST

-

贈与税から逃げ切れる?相続・贈与の一体課税とは。

税務チームブログ

2021/12/28

-

110万円をちょこっと超えた贈与で、贈与税申告を敢えて選択した方がいい?それってどういうこと。

税務チームブログ

2021/11/15

-

インボイス事業者の公表サイトがOPEN

税務チームブログ

2021/11/07

ARCHIVE