ZAIPA BLOG

ザイパブログ

頑張る会社をもっと強くする!節税ブログ

平成28年12月8日に平成29年度の税制改正大綱が発表されました。今回のクライアントレターは、資本金1億円以下の法人を対象とした中小法人向けで特に注目すべき改正内容に絞って解説します。

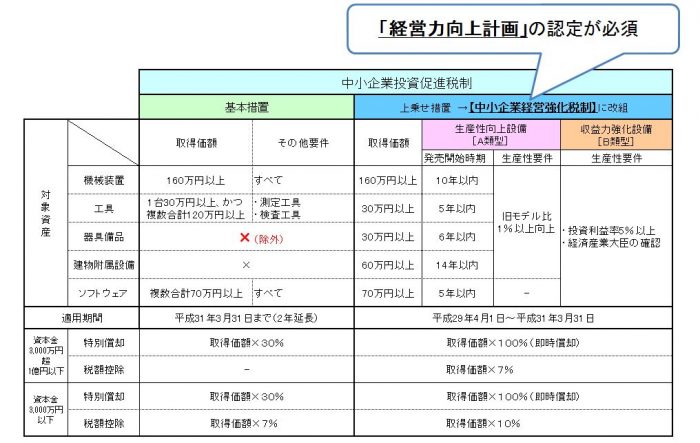

◆ 中小企業向け設備投資促進税制の拡充

中小企業投資促進税制の上乗せ措置が「中小企業経営強化税制」と名称を変えて拡充され、青色申告書を提出する中小企業が「経営力向上計画」の認定を受け、平成29年4月1日から平成31年3月31日までの間に、一定の規模以上の機械装置、工具、器具備品、建物附属設備及びソフトウェアを取得し、事業の用に供した場合には、特別償却又は税額控除のいずれかを選択適用することができます。また、中小企業投資促進税制の基本措置については、対象資産から器具備品を除外した上で、その適用期限が2年延長となります。

(注)税額控除については、法人税額の20%を上限とします。

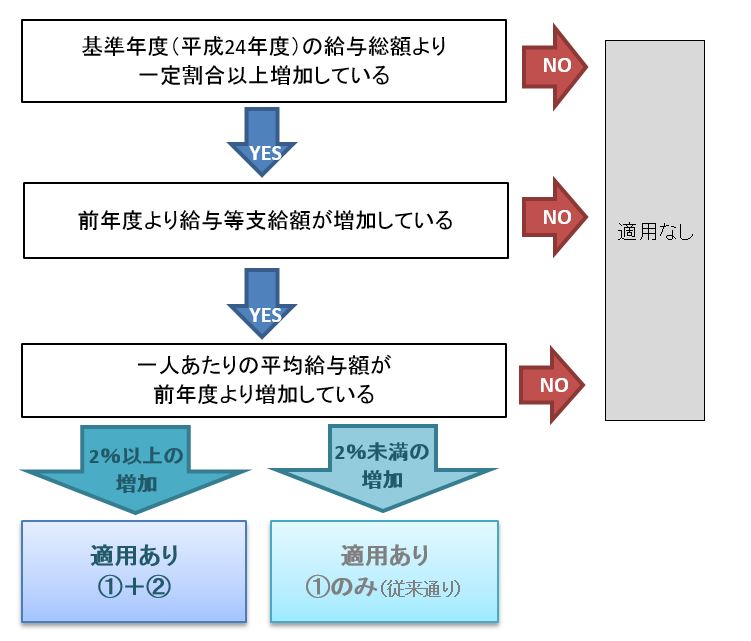

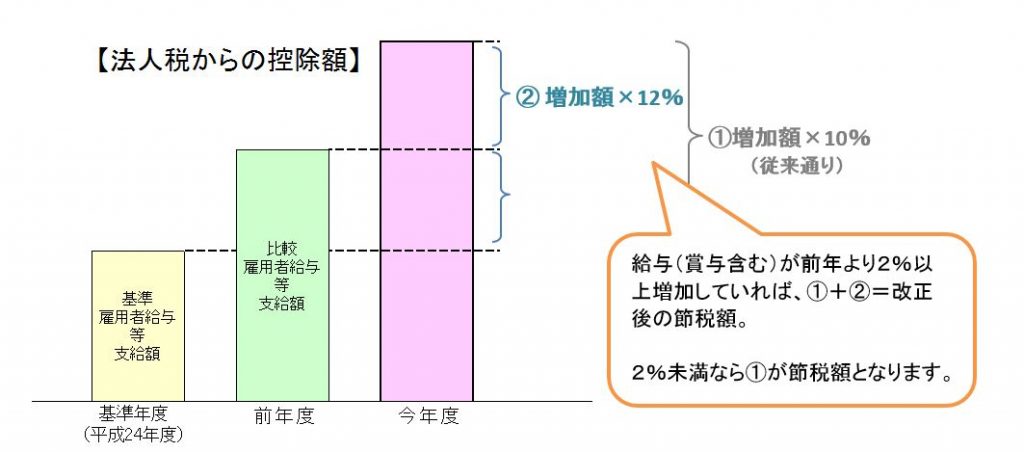

◆ 所得拡大促進税制の控除額の拡充

従業員の給料および賞与の合計額が基準年度より一定額増えていて、かつ、前年度より増えていれば、法人税が安くなる「所得拡大促進税制」について、前年比2%以上の増加があれば、増加額の12%相当分の法人税がさらに安くなります。

(注)控除額は、法人税額の20%(大法人は10%)を上限とします。

(注)控除額は、法人税額の20%(大法人は10%)を上限とします。

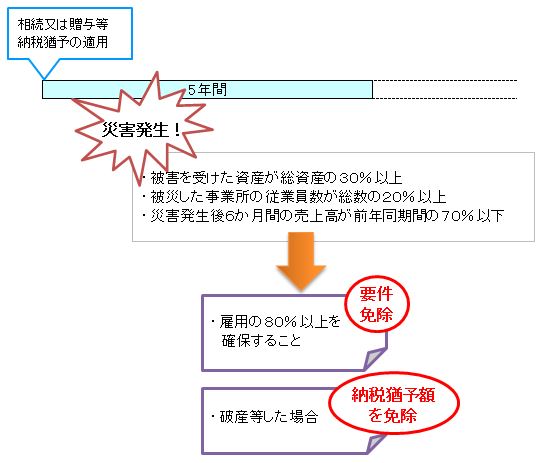

◆ 非上場株式の納税猶予の災害特例

相続又は贈与等により取得した非上場株式等について、事業承継税制により、納税猶予の適用を受けている場合で、下図に掲げる被害の態様に応じ、その認定承継会社の雇用確保要件の免除等をするとともに、これらの被害を受けた会社が破産等した場合には、経営承継期間内であっても猶予税額を免除されます。

災害時には雇用の維持が難しくなったり、時には破産してしまう可能性が考えられますが、その場合でも、直ちに納税猶予の取り消しにはならないことになります。

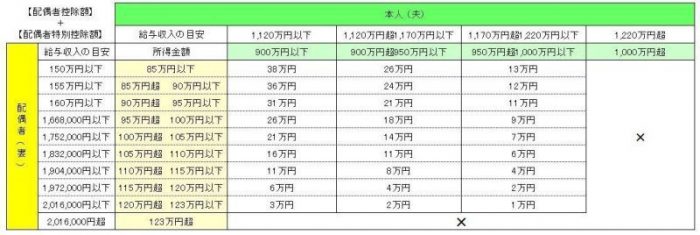

◆ 配偶者控除及び配偶者特別控除の見直し

平成30年より、配偶者控除と配偶者特別控除が適用される配偶者(妻)の所得金額、および本人(夫)に適用される控除額が改正になります。これまで妻の給与収入が103万円まででなければ適用できなかった配偶者控除が150万円まで適用できるようになった一方、本人の給与収入が1,220万円(所得で1,000万円)を超えると配偶者控除および配偶者特別控除は適用できません。

文:税理士 高木 舞

RECOMMEND

このブログの他の記事

-

-

2021/12/28

-

-

2021/11/07

-

-

2021/10/29

BLOG

NEW POST

-

贈与税から逃げ切れる?相続・贈与の一体課税とは。

税務チームブログ

2021/12/28

-

110万円をちょこっと超えた贈与で、贈与税申告を敢えて選択した方がいい?それってどういうこと。

税務チームブログ

2021/11/15

-

インボイス事業者の公表サイトがOPEN

税務チームブログ

2021/11/07

ARCHIVE