ZAIPA BLOG

ザイパブログ

頑張る会社をもっと強くする!節税ブログ

平成28年1月1日以後に、外国人社員さんが勤務する会社で、その社員さんに扶養親族がいらっしゃる場合には、注意するポイントがあります。(正確には日本人社員さんでも同じなのですが、該当ケースが少ないと思いますので)

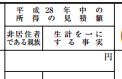

先ず28年度の扶養控除等申告書には、扶養親族の記載にあたっては、27年度と異なり『非居住者である親族』の欄が設けられています。

非居住者の定義は、『国内に住所を有し、又は、現在まで引き続き1年以上居所を日本に有する個人以外の者』です。分かりにくいですが、イメージとしては日本外で暮らしていることが常態化している人です。外国人社員さんの現地(海外)で生活する家族は、正に非居住者となります。海外留学している子どもさんも、1年以上の留学を想定しているなら非居住者となりますので、この『非居住者である親族』の欄に記載が必要となります。

一部の外国人社員さんの扶養親族数が異常な数になっているケースが散見されたことから、扱いが厳格になっただけで、海外にいるから扶養親族とならないわけではありません。誤解されている方が多いのですが、扱いは27年以前と変わりはなく、確認する書類が増えたというだけです。本当に扶養親族に該当するヒトなのか?という事実をちゃんと示してくださいねということです。

さて、このような非居住者である親族があり、所得税または住民税の扶養控除を適用する場合には、2つの準備(事実の準備)が必要となります。

一つ目は、親族関係書類。もう一つは送金関係書類です。親族関係書類は、扶養控除等申告書の提出時に会社に提示する必要があるため、28年1月以後に最初に給与が支給される日までには確認が必要となります。確認できない場合は、給与計算上、扶養親族の記載があっても扶養親族とカウントしない(できない)ことになります。先ずは親族関係書類とは何なのかを確認しましょう。

「親族関係書類」とは?

次の①又は②のいずれかの書類で、国外居住親族が居住者の親族であることを証するものをいいます(その書類が外国語で作成されている場合には、その翻訳文を含みます。)。

①戸籍の附票の写しその他の国又は地方公共団体が発行した書類及び国外居住親族の旅券(パスポート)の写し

②外国政府又は外国の地方公共団体が発行した書類(国外居住親族の氏名、生年月日及び住所又は居所の記載があるものに限ります。)

ポイントは、翻訳文も必要だということです。誰が翻訳するのかという制限はありませんが、日本語訳を用意する必要があります。親族関係書類は、公的機関の作成したものに限定されると考えて良いでしょう。(ただ、実務的には、本当にその国の公的な書類なのかの判断は難しく、書類の真正については信じるしかない一面はあります・・・。)ない、パスポート以外の書類については、原本の提出が要求されます(送金関係書類はコピーでもOKです)

次に、送金関係書類です。要は『仕送りしているか』の事実確認ですね。当たり前ですが、国内でも扶養親族とするうえで、同居していないケース(一人暮らしの学生さんをイメージすると分かりやすいのでは)では仕送りをしていなければ扶養親族とはできません。ここに改正はなく、繰り返しですが事実の確認が厳格化されただけです。扶養親族となるには、生計を一にする という条件が必須になりますが、これが国内にいる・いないを問わず、必要なことであり、同居していないときは送金の事実なしでは扶養親族になれないわけです。同居していないが、国内に住んでいる扶養親族については事実確認の書類を準備することが求められてないだけで、送金事実が必要なことに変わりはありません。

国税庁のサイトを確認してみましょう↓

Q1?「生計を一にする」というためには同居が要件とされていますか。

A1?「生計を一にする」とは、必ずしも同居を要件とするものではありません。例えば、勤務、修学、療養費等の都合上別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます。

なお、親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、「生計を一にする」ものとして取り扱われます。

この生計を一にしているかの確認を送金関係書類で行うわけです。この書類が、28年度の年末調整前に確認できないと、扶養親族とは認められないことになります。

「送金関係書類」とは、次の書類で、居住者がその年において国外居住親族の生活費又は教育費に充てるための支払を必要の都度、各人に行ったことを明らかにするものをいいます(その書類が外国語で作成されている場合には、その翻訳文を含みます。)。

①金融機関(注)の書類又はその写しで、その金融機関が行う為替取引により居住者から国外居住親族に支払をしたことを明らかにする書類

②いわゆるクレジットカード発行会社の書類又はその写しで、国外居住親族がそのクレジットカード発行会社が交付したカードを提示等してその国外居住親族が商品等を購入したこと等により、その商品等の購入等の代金に相当する額の金銭をその居住者から受領し、又は受領することとなることを明らかにする書類

この書類はコピーでもOKですが、複数の扶養親族がいる場合には、その親族ごとに送金関係書類を揃える必要があります。代表となる一人の親族にまとめて送金ということはできないのでご注意ください。当然ですが、現金で手渡ししている というのでは認められなくなります。

よく問い合わせをいただくのですが、いくら以上の送金が必要という送金金額の最低基準は設けられていません。だからといって1円でも良いのかというわけでは決してありません。年間の送金額が少額なケースでは、後日の税務調査において問題視されることもあり得ます。その際に、扶養親族ではないということになってしまった場合は、源泉徴収義務者である会社が、その社員の税金(所得税)を税務署へ納税し、場合によっては不納付加算税や延滞税まで負担することになってしまいます。そのため、あまりにも常識から外れた少額の場合は注意が必要となります。

実際に、この影響を実感するのは、28年の12月(年末調整時)になるのでしょう。親族関係書類は確認できたので扶養親族として給与計算をしていあたが、年末調整時には、扶養親族全員の送金関係書類が確認できなかったため、年末調整では還付ならぬ不足税金の徴収になったというケースもでてくると思われます。

文;税理士・社会保険労務士 奥田正名

RECOMMEND

このブログの他の記事

-

-

2021/12/28

-

-

2021/11/07

-

-

2021/10/29

BLOG

NEW POST

-

贈与税から逃げ切れる?相続・贈与の一体課税とは。

税務チームブログ

2021/12/28

-

110万円をちょこっと超えた贈与で、贈与税申告を敢えて選択した方がいい?それってどういうこと。

税務チームブログ

2021/11/15

-

インボイス事業者の公表サイトがOPEN

税務チームブログ

2021/11/07

ARCHIVE