ZAIPA BLOG

ザイパブログ

頑張る会社をもっと強くする!節税ブログ

ザイムパートナーズの川崎タツヤです。

前回の【給与計算の方法 〜雇用保険料編〜】に続き、?源泉所得税、差引支給額編を紹介します。

◆源泉所得税とは

源泉徴収(天引き)すべき所得税のことをいいます。

会社は、従業員に給料を払う際、所得税を天引きし、原則、翌月10日までにその所得税を納税しなくてはなりません。

◆源泉所得税の計算方法

国税庁より公表される、「給与所得の源泉徴収税額表(月額表)」を使って計算します。

(毎年公表されるものなので、年度に注意してください。)

この表の上段には、「甲」「乙」の区分があります。

2か所以上から給与をもらっていて、かつ、「給与所得者の扶養控除等申告書」の提出がない従業員以外は、基本的には「甲」欄をみて計算します。

下記の式で算出した金額が、表の1番左側の「その月の社会保険料等控除後の金額」のどの範囲内か確認します。

総支給額(基本給・手当) − 非課税手当(通勤費等) − 社会保険料(健康保険・厚生年金・雇用保険)

= その月の社会保険料等控除後の金額

続いて、該当の「扶養親族等の数」の列を確認すると税額が確認できます。

例えば、甲欄の「その月の社会保険料等控除後の金額」350,000円、扶養2名であれば、源泉所得税は7,210円となります。

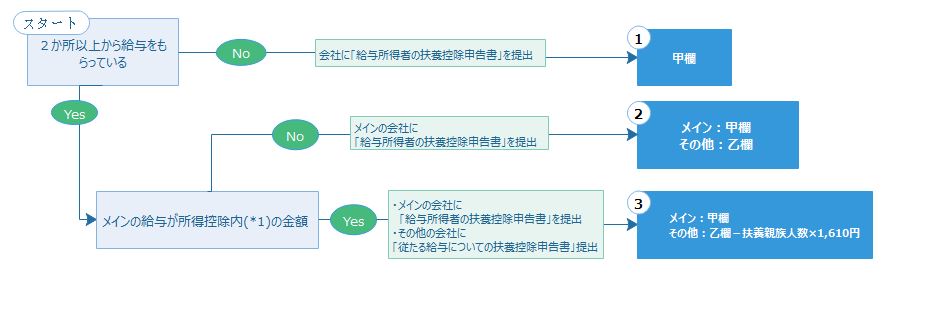

2か所以上から給与をもらっている場合でも、メインの会社からの給与金額で取扱いは変わるため、下のフローチャートを参考にしてもらえればと思います。

(*1) A < B のときYes

A=給与総額−給与所得控除−社会保険料−小規模企業共済

B=適用される配偶者控除額、扶養控除額、障害者控除額、 寡婦(寡夫)控除額、勤労学生控除額及び基礎控除額の合計額

実務では、フローチャート③のケースは稀です。2か所以上から給与がある場合は、②のケースがほとんどで、最終的には確定申告が必要となります。

◆差引支給額の計算方法

前回、前々回のスタッフブログと、今回の源泉所得税の内容をまとめることで、差引支給額を下記の計算式で算出できます。

給与計算は所得税、社会保険について、注意すべき点が多数あります。

ご自身で計算の際は、ご紹介の内容を踏まえて計算していただければと思います。

RECOMMEND

このブログの他の記事

-

-

2021/12/28

-

-

2021/11/07

-

-

2021/10/29

BLOG

NEW POST

-

贈与税から逃げ切れる?相続・贈与の一体課税とは。

税務チームブログ

2021/12/28

-

110万円をちょこっと超えた贈与で、贈与税申告を敢えて選択した方がいい?それってどういうこと。

税務チームブログ

2021/11/15

-

インボイス事業者の公表サイトがOPEN

税務チームブログ

2021/11/07

ARCHIVE